چک تضمینی چیست ؟

چک تضمینی یکی از انواع چکهاست که بسته به شرایط خاصی ممکن است در داد و ستد و معامله برای جابجایی پول انتخاب شوند. در این یادداشت نگاهی به ماهیت این چک داشته و تلاش می کنیم تا ابهامات موجود حول این مسئله را برطرف سازیم.

همزمان با گسترش و رشد سایر مظاهر و جنبههای زندگی مدرن انسان، پرداختها، داد و ستدها و انتقال پول در یک نگاه کلی با تغییرات زیادی مواجه شده است. بشر در دوران باستان اساساً شناختی از پول نداشت، با کالا داد و ستد میکرد، همزمان با ضرب سکه، داد و ستد با سکه طلا را آموخت، پس از آن به اسکناس روی آورد و در نهایت به عصر حاضر، یعنی مدرنیته گام نهاد. مدرنیته همزمان با ایجاد انقلابهای عظیم و مداوم در روشهای پرداخت، پدیدهای به نام چک بانکی را رایج کرد.

شما با یک چک بانکی میتوانستید سندی مبنی بر پرداخت میزان معینی پول از سوی بانک به شخص خاصی را ارائه کنید. اما خود چکها نیز محدود به این کاربری ابتدایی نمانده و به مرور زمان با پیشرفت و انواع متفاوتی به تسهیل فرآیند داد و ستد یاری رساندند.

یکی از انواع چکها، چک تضمینی است که نقش بسزایی در افزایش اعتماد لازم برای انجام داد و ستدهای مالی داشته است. با ما همراه باشید تا نگاهی به ماهیت چک تضمینی داشته و پرده از برخی ابهامات موجود حول چک تضمینی برداریم.

حتما بخوانید :متن کامل قانون چک و سفته و پاسخ به سوالات متداول

به عنوان یک شخص فعال در بازار نیاز است تا درک درستی از انواع چکها داشته باشید

چک تضمینی را با چک تضمین اشتباه نگیریم

پیش از پرداختن به خود پدیده چک تضمینی ، نیاز است تا در مورد یک موضوع خاص، ابهامزدایی انجام شود. چک تضمینی ماهیت متفاوتی با چک تضمین دارد. این کاملاً درست است که گاهاً به شکل مصطلح از چک تضمینی تحت عنوان چک تضمین یاد میشود اما ماهیت حقوقی چک تضمین چیز متفاوتی است.

چک تضمین اساساً یک چک عادی از نظر سیستم بانکی است اما از نظر حقوقی به منظور تضمین انجام یک تعهد خاص به طرف مقابل اعطا خواهد شد. به طور مثال ممکن است چک تضمین در قبال تنظیم سند مال برای دیگری، به همان شخص اعطا شود تا نوعاً این پروسه حقوقی تضمین شود. مقصود از چک تضمین، این چک با این شرایط حقوقی است. اما چک تضمینی ماهیت متمایزی دارد که در ادامه متوجه آن خواهید شد.

تعریفی ساده برای چک تضمینی

با وجود گسترش صدور چکهای بیمحل و بدون اعتبار، تا حد زیادی این تعهد و مدرک قانونی با بیاعتمادی روبرو شده و طبیعتاً از سوی بازاریان و فعالان صنفی روبکرد مثبتی نسبت به آن وجود ندارد. در عمل یک چک عادی به آن میزان که باید و شاید ضمانت اجرایی نداشته و در صورت برگشت خوردن ممکن است شما را درگیر با پیچ و خمهای اداری بیانتهایی کند که در نهایت حتی در صورت وصل پول، عملاً بخش مهمی از وقت و پول خود را هدر داده باشید.

اما چک تضمینی یک پاسخ قانونی در برابر این بیاعتمادیهای ناشی از صدور اشتباه چک بیمحل است. چک تضمینی نوعی از چک است که بانک به موجب آن به شکل جدیتری تعهد شما در مقابل پرداخت وجه را تضمین میکند. در حالی که سایر انواع چکها ممکن است به علل مختلفی برگشت خورده و شخصی که چک در وجه او صادر شده است را با مشکل ایجاد کنند، وقوع این مسئله در چک تضمینی به حداقل میرسد.

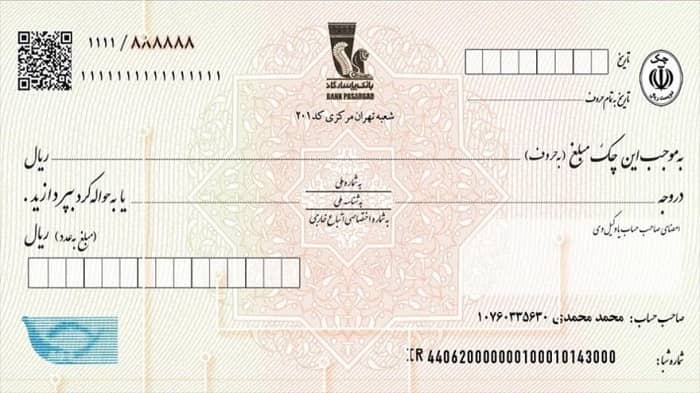

اساساً بانک به شکل سیستماتیک در قابل پرداخت وجه چک تضمینی ، تضمین ارائه میکند. این چک به طور معمول به شکل رمزدار صادر شده و در وجه حامل خواهد بود. اما بانک چگونه تا این حد تضمین محکمی در قابل چک تضمینی ارائه میکند؟ نکته جالب این است که در حین صدور چک تضمینی برخلاف چک عادی، در همان لحظه مبلغ چک از حساب شخص صاحب چک کم شده و در نزد بانک در صندوق خاصی تا هنگامی که کسی برای وصول آن مراجعه کند، نگهداری میشود. این مسئله به خودی خود باعث میشود تا چک تضمینی ارزش و جایگاهی همتراز با پول نقد داشته باشد.

قواعد صدور و استفاده از چک تضمینی به چه شکل است؟

در ادامه تلاش میکنیم تا به شکلی نکتهمحور قوانین و قواعدی که حول این سند بانکی وجود دارد را بررسی کنیم.

· هیچکس اعم از شخص صادرکننده یا پشتنویسیکننده حق ندارد تا چک را مسدود کرده و آن را از درجه اعتبار ساقط کند مگر در موارد خاص حقوقی.

· این چک غیرقابل توقیف و برگشت است. اگر به هر علتی شخص صادرکننده فوت نموده، ورشکسته شده یا از دسترس خارج شود، هیچ مانعی بر سر راه وصول چک ایجاد نخواهد شد. جالب است که حتی در صورت ورشکستگی نیز، مبلغ این چک توسط طلبکاران شخص قابل مصادره نبوده و قطعاً به شخصی که چک در وجه او صادر شده پرداخت خواهد شد.

· همه چک تضمینی دارای دو مهر شعبه و صاحب امضا بوده و در کنار این رمز و شماره امضا دارند.

· در چک تضمینی برخلاف چک عادی، باید مبلغ چک به شکل ماشیننویسی شده در محل مناسب درج شود و در عمل شاهد پر شدن آن به شکل دستی نیستید.

در ایران از نظر قواعد عملکردی سیستم بانکداری، چک تضمینی فقط توسط شعب بانک ملی صادر خواهد شد اما وصول آن منحصر به شعب این بانک نبوده و شما میتوانید مبلغ آن را از تمام بانکهای سراسر کشور دریافت کنید. نکته مهم اما این است که در صورت وصول چک در شعب بانک ملی، واریز آن به حساب شما در همان لحظه انجام خواهد شد اما سایر شعب، پروسه واریز پول ممکن است تا ۱ روز کاری به طول بیانجامد.

نمونهای از یک چک ماشینکاری شده یک بانک بینالمللی

چگونه میتوان صاحب چک تضمینی شده و آن را در وجه کسی صادر کرد؟

برای صدور چک تضمینی نیاز است تا برخی از مراحل اداری لازم را طی کنید. برای سپری کردن این مراحل به دو مدرک زیر نیاز است:

· فرم ۳۹۶ که تحت عنوان درخواست صدور چک رمزدار شهری صادر خواهد شد و باید از سوی متقاضی تکمیل و پر شود

· رسید برداشت وجه؛ که این رسید باید برابر با مبلغ چک باشد

با در دست داشت این مدارک باید مراحل زیر را سپری کنید:

· امضای سند ۳۹۶ به جهت اعتبار یافتن و تحویل آن

· ارائه پرفراژ سند تأییدیه دریافت وجه

پس از این دو مرحله اداری چک آماده تحویل خواهد شد و پس از امضای ته سوش چک، سندیت قانونی مییابد. در انتها اما طبیعتاً باید این چک را به طرف حساب خود تحویل دهید تا داد و ستد مالی مد نظر شما انجام شود.

با این گونه چک عملاً برگشت خوردن هیچ معنایی ندارد

گریز از یک اشتباه دیگر؛ ماهیت متفاوت چک رمزدار بین بانکی را بشناسید

چک تضمینی شاید در شرایط حقوقی خود رمزدار باشد اما چک تضمینی با چک رمزدار بین بانکی تفاوت فاحشی دارد؛ هم از منظر عملکرد و هم از منظر حقوقی. گاهاً اشتراک در ماهیت رمزدار بودن این دو چک باعث وقوع چنین اشتباهاتی بین عامه مردم خواهد شد. به منظور جلوگیری از این اشتباه در برداشت، در ادامه با معرفی ماهیت چک رمزدار بین بانکی همراه شما هستیم.

حتما بخوانید : چک رمزدار چیست ؟

پیش از پرداختن به ماهیت چک رمزدار بین بانکی نیاز به ذکر است که عنوان رسمی و قانونی چک تضمینی ، “چک تضمین شده رمزدار شهری” است و این اشتباه در تمایز این دو نوع چک بیشتر ناشی از اشتراک نام این دو در عنوان رمزدار آنهاست.

چک رمزدار بین بانکی از اساس برای جابجایی و انتقال پول بین دو بانک است. این درست است که چک رمزدار بین بانکی نیز دارای تضمین پرداخت بوده و چک قابل اخلال نیست اما چک رمزدار بین بانکی در وجه شخص صادر نشده و تنها با قید حساب مقصد قابل صدور است. یعنی برخلاف چک تضمینی ، در چک رمزدار بین بانکی، باید حساب مقصد و گیرنده چک معین شده باشد. در حالی که در چک تضمینی نیازی به این موضوع نبوده و چک در وجه شخص صادر خواهد شد.

این کاملاً درست است که عملاً چک رمزدار بین بانکی نیز در نقش وجه نقد است اما دقت داشته باشید که بنابر تجربه بازاریان و فعالان اقتصادی، صدور چک در وجه شخص و وجود امکان وصول آن در بانکها و موقعیتهای مختلف، ارزش آن را در یک معامله تا حد بسیار زیادی افزایش خواهد داد.

دیدگاه خود را ثبت کنید

آیا می خواهید به بحث بپیوندید؟در صورت تمایل از راهنمایی رایگان ما استفاده کنید!!